光大期货:2月25日有色金属日报

- 创业

- 2025-02-25 10:18:08

- 2

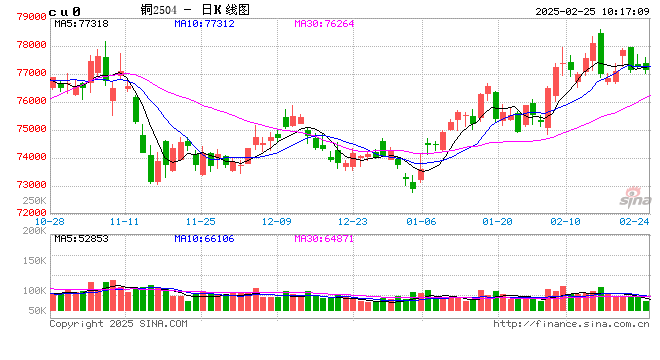

铜:

隔夜LME铜下跌0.14%至9502美元/吨;SHFE铜主力下跌0.18%至77110元/吨;国内现货进口窗口持续关闭,且有亏损扩大之势。宏观方面,美国2月达拉斯联储商业活动指数为-8.3,远低于预期6.4和前值14.1,该指数跌入收缩区间,1月份全国活动指数跌入负值区间,市场对美联储未来降息的预期有所上升。昨晚在美衰退预期加剧下,美股再现大幅波动,美元、美债与黄金出现同涨局面,表明市场担忧情绪有所加大,出现避险情绪。国内方面,中国央行行长表示要实施好适度宽松的货币政策,强化民营企业债券风险分担,关注国内两会稳增长预期。库存方面,LME库存下降525吨至267225吨;Comex库存下降272.16吨至87672.14吨;SMM全国主流地区铜库存周一统计对比上周四增加1.64万吨至37.4万吨,总库存较节前的16,58万吨增加20.82万吨。需求方面,节后下游企业陆续开工,但企业订单冷暖不一,节后铜持续高价也影响了下游的积极性。昨晚美股快速回落及美元走高,带动市场情绪回落,美衰退预期下,铜价表现偏弱。另外,美铜伦铜价差维持在高位,市场预期伦敦库存向美市场转移,但近期却表现出伦敦库存增加美铜库存减少的态势,且国内进口窗口关闭出口窗口打开下,可预期国内出口将反季节性增加,平衡国内的同时加大了外围库存的消化压力。综合来看,市场做多情绪仍强于做空,但在国内需求延后启动之时,也显现出谨慎情绪,继续关注内外政策的变动以及节后国内基建及房地产等行业的复工情况。

镍&不锈钢:

隔夜LME镍跌0.68%报15375美元/吨,沪镍跌0.49%报124700元/吨。库存方面,昨日LME镍库存减少78吨至192828吨,国内 SHFE 仓单减少72吨至28182吨。升贴水来看,LME0-3 月升贴水维持负数;进口镍升贴水维持0元/吨。消息面,据钢联,印度尼西亚政府通过能源和矿产资源部(ESDM)迈出了重要一步,决定在2025年工作计划和预算(RKAB)中削减镍矿配额;2月24日印尼某镍铁厂高镍生铁销售成交价985元/镍(舱底含税),成交上万吨,交期4月初,为贸易商接货。镍矿价格表现偏强依旧,印尼镍矿内贸价格延续上涨。不锈钢和新能源两条产业链表现劈叉。不锈钢产业链来看,成本端镍铁价格偏强运行,不锈钢实现节后首度去库,政策利好叠加旺季预期,市场表现较热;新能源产业链来看,三元需求走弱,导致硫酸镍需求一般,但原料价格相对偏强,导致硫酸镍冶炼利润本周倒挂小幅加深。综合来看,镍价下方成本支撑,上方基本面制约,仍区间震荡运行,关注估值水平短线操作。

氧化铝&电解铝:

氧化铝震荡偏强,隔夜AO2505收于3402元/吨,涨幅0.56%,持仓减仓1490手至16.6万手。沪铝震荡偏弱,隔夜AL2503收于20600元/吨,跌幅0.65%。持仓减仓3796手至23.4万手。现货方面,SMM氧化铝价格回涨至3357元/吨。铝锭现货贴水扩至70元/吨,佛山A00报价回涨至20580元/吨,无锡A00贴水10元/吨,下游铝棒加工费河南临沂持稳,新疆包头南昌广东无锡上调80-150元/吨;铝杆1A60加工费上调50元/吨,6/8系加工费持稳,低碳铝杆加工费下调236元/吨。氧化铝期现结构转正以及出口窗口再度开启,氧化铝单边看跌情绪收敛,回归调整节奏;两会召开在即,央行提出适度货币宽松和房地产发展新模式,叠加关税政策影响下,海外再通胀逻辑持续带涨国内铝价。乐观预期再度加码,铝价或延续偏强走势。

锡:

沪锡主力跌1.13%,报262760元/吨,锡期货仓单6973吨,较前一日增加124吨。LME锡跌1.72%,报33070美元/吨。锡库存3640吨,减少50吨。现货市场,对2503云锡升水600-800元/吨,交割升水200-400元/吨,小牌贴水300元/吨到平水,进口贴水700-800元/吨。价差方面,03-04价差-450元/吨,04-50价差-500元/吨,沪伦比7.95。截止上周,印尼锡锭交易量环比快速上升,或意味印尼出口基本恢复正常。由于本轮LME锡库存持续去库,但结构收窄缓慢,而MB上周报价美国现货升水反而回落、从资金层面看,LME锡仓单不集中且多头集中度不高,讨论LME锡挤仓行情或过早。LME锡持续上涨更多基于刚果金供应担忧和deepseek带来的需求爆发,但去年open AI上已有一波需求预期炒作但证伪,关注LME交易热度,内盘仍以跟随为主。比价方面,建议可以开始关注锡内外反套的底仓入场机会。

锌:

截至本周一(2月24日),SMM七地锌锭库存总量为14.56万吨,较2月17日增加1万吨,较2月20日增加0.85万吨。沪锌主力跌1.44%,报23680元/吨,锌期货仓单18551吨,较前一日增加695吨。LME锌跌2.57%,报2845.0美元/吨,锌库存161000吨,增加7400吨。现货市场,上海0#锌对2503合约贴水20-30元/吨,对均价贴水0-10元/吨;广东0#锌对沪锌2504合约贴水60元/吨,粤市较沪市升水20元/吨;天津0#锌对沪锌2503合约贴水0-40元/吨,津市较沪市贴水10元/吨。价差方面,03-04价差-5元/吨,04-05价差+15元/吨,沪伦比8.32。矿供应过剩预期兑现,冶炼利润好转情况下,后续关注冶炼供应能否回到54万的水平。需求锌仍处于恢复阶段,考虑到去年年底国内基建端需求明显好转,3月项目复工后可能存在超预期的需求表现。基于当前锌库存相对往年依然较低的背景下,如果需求超预期,供应恢复不及预期可能锌会有一波交易预期差的反弹机会,套保企业可考虑逢高沽空机会。另外,LME仓单集中度大幅增加,单一持有仓单比例增至80-89%,关注海外结构变化。

工业硅&多晶硅:

24日多晶硅震荡偏强,主力2506收于43900元/吨,日内涨幅0.18%,持仓增仓144手至20892手;SMM多晶硅N型硅料价格42000元/吨,现货对主力贴水扩至1900元/吨。工业硅震荡偏弱,主力2505收于10490元/吨,日内跌幅0.62%,持仓增仓3970手至22.6万手。百川工业硅现货参考价11190元/吨,较上一交易日持稳。最低交割品#553价格降至10150元/吨,现货贴水收至255元/吨。晶硅和合金对于原料少量补货,低铁钙品号的对外出口量级稍有提升。过剩边际稍有减压,部分库存向下转移,工业硅止跌后呈现小幅回暖。但需求复苏能否落实,仍待二季度晶硅规模性开工表现,以及交割业务开展后仓单蓄水功效。多晶硅的强预期体现在行业自律协议对产能的约束和下游排产恢复,但短期受限于当前订单规模不大,价格提涨难度较高。

碳酸锂:

昨日碳酸锂期货2505合约跌0.21%至76720元/吨。现货价格方面,电池级碳酸锂平均价下跌300元/吨至75850元/吨,工业级碳酸锂下跌100元/吨至73550元/吨,电池级氢氧化锂(粗颗粒)维持70400元/吨,电池级氢氧化锂(微粉)维持75700元/吨。仓单方面,昨日仓单库存减少49吨至44497吨。供应端,周度供应增速加快,市场整体供应充足。需求端,2月综合日均消耗小幅下降,但降幅不大,且3月仍有旺季预期,整体需求尚可。库存端,周度碳酸锂库存环比增加3213吨至112546吨,上游和其他环节环比增加,下游库存环比减少。目前来看采购动力较弱,主要因为其一,下游库存连续两周去化,但整体仍然维持相对偏高的水平,且特别是磷酸铁锂有较大的成品库存;其二,随着大厂复产,客供比例或将提升,采买需求减少。向上缺乏需求驱动,向下看锂矿价格仍然表现相对坚挺,短期价格仍偏震荡运行,后市关注矿价表现。

有话要说...