知名学者:美联储今晚若不紧急“降息+QE” 1987年股灾或重演

- 文学

- 2025-04-09 16:44:04

- 16

转自:财联社

财联社4月9日讯(编辑 潇湘)随着美债在周三亚洲时段延续了本周以来的猛烈抛售势头,众多华尔街交易员眼下显然正“午夜惊醒”……

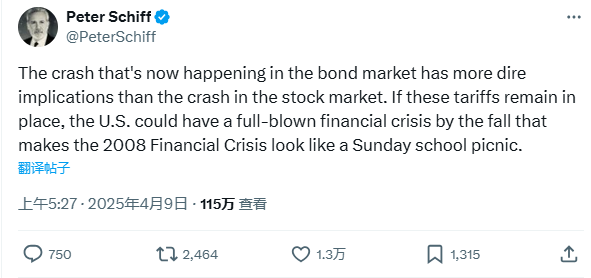

知名经济学家彼得·希夫当地时间周三凌晨就在社交媒体上表示,美国国债市场正在崩溃。

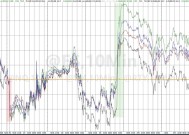

“10年期美债收益率刚刚触及了4.5%,30年期美债收益率则来到了5%,如果明天早上(北京时间周三晚间)美联储不紧急降息并宣布大规模的量化宽松计划(QE),市场可能会出现1987年式的股灾崩盘。”

1987年10月的那场股灾即历史上最为著名的“黑色星期一”。当日全球股市在道指带头暴跌22.6%的背景下全面下泻, 引发金融市场恐慌, 及随之而来1980年代末的经济衰退。

在日内早间,彼得·希夫还曾表示,债券市场目前正在发生的崩盘,比股票市场的崩盘影响更为严重。如果这些关税继续存在,美国可能会在秋季爆发一场全面的金融危机,这让2008年金融危机看起来就像是一场周日学校的野餐。

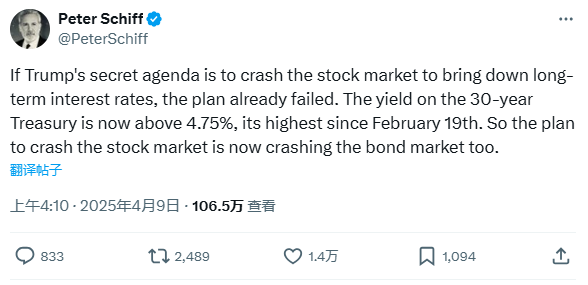

他认为,如果特朗普的秘密计划是让股市崩盘以降低长期利率,那么该计划已经失败了——让股市崩盘的计划,现在也正在让债券市场崩盘。

事实上,本周以来美国国债市场突然遭遇的猛烈抛售,已经让许多人都联想起了五年前疫情阶段的灾难景象,同时也再次引发了人们对全球最大债券市场脆弱性的担忧。

美国国债——传统上一直被视为动荡时期最安全的资产之一,但本周却似乎正在失去传统的避险地位。一些人担心关税驱动的美国通胀可能会阻止美联储降息,投资者转向现金类工具、基差交易的混乱以及对外国抛售美国债券的猜测也被认为是美债下跌的原因。

而日内美债的大跌,也迅速导致了全球许多发达市场政府债券的抛售,澳大利亚、新西兰和日本的基准债券收益率在亚洲时段就均出现飙升。相比之下,欧洲债券跌幅反倒较为有限。

Gama Asset Management全球宏观投资组合经理 Rajeev De Mello表示:“对中国征收100%以上的极度敌对关税,可能引发储备管理者(央行)的极大担忧。欧洲债券正受益于此,过去一周,美国和德国之间的利差大幅波动。”

值得一提的是,作为“全球资产定价之锚”的10年期美债收益率,对于全球资本市场的各领域的走势,往往也具有重大的影响力。随着股债市场遭遇双杀,美元也节节走软,市场上对于海外资本可能大举撤离美国市场的担忧已开始甚嚣尘上。

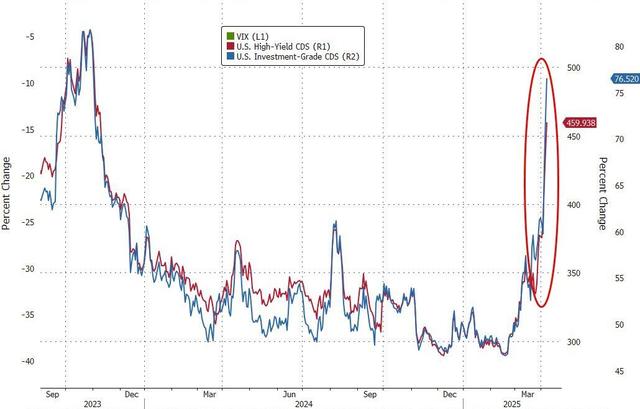

一个最危险的领域可能就将出现在信贷市场上。可以看到,近来美国高收益债券的CDS(信用违约掉期)已经迅速飙升,垃圾债券正变得岌岌可危。

Saba Capital Management创始人Boaz Weinstein近期就警告称,关税紧张局势加速了企业债券的抛售,可能引发一波企业破产潮,其速度可能比以往的市场危机更快。

“雪崩才刚刚开始”,Weinstein表示。

Weinstein的对冲基金公司以应对动荡的市场而闻名,他补充说,他预计信贷抛售“将会加速”。“中间可能有什么东西可以阻止巨石下落,但我非常担心发生碰撞。”

从本质上来说,特朗普关税对于美国中小企业的伤害本身就是最为巨大的,而如果他们的现金链也遇到问题,那么美国的企业破产风潮无疑将会进一步蔓延。

而这一切或许都已经将美联储主席鲍威尔逼到了悬崖边——在眼下通胀威胁持续利剑高悬的背景之下,美联储其实并没有太多的空间像疫情时期那样通过大放水来救市,然而如果美联储不行动,投资者难道能指望特朗普“回心转意”拯救市场吗?

(财联社 潇湘)

有话要说...