2024年消费金融年报:头部承压 中小突围 助贷新规或将加速行业分化

- 创业

- 2025-04-11 17:02:03

- 2

来源:WEMONEY研究室

日前,消费金融公司2024年“成绩单”陆续出炉,可谓“喜忧参半”!

2024年,中国消费金融行业在宏观经济承压、政策调整持续深化的双重影响下,进入“深水区”。部分头部机构增速放缓甚至出现回撤,而中小型机构则在差异化竞争中释放出韧性。

此外,近日国家金融监督管理总局发布的《关于加强商业银行互联网助贷业务管理提升金融服务质效的通知》(以下简称《通知》),也给消费金融行业带来了新的变数。

头部机构营收、净利润“双降”

行业格局悄然转变

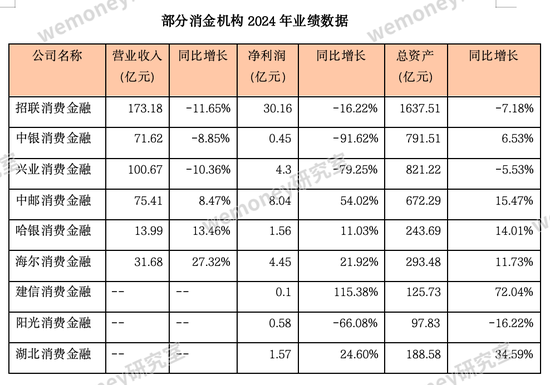

在过去多年里,头部消费金融公司以强大的资产规模和市场渗透能力引领行业发展。然而,2024年这一格局正在经历调整。招联消费金融在2024年实现营业收入173.18亿元,同比下降11.65%;净利润30.16亿元,同比下滑16.22%。虽仍稳居行业第一梯队,总资产规模达1637.51亿元,但“营收+净利”的双降也折射出其传统增长模式正面临挑战。

招联方面表示,面对外部环境变化带来的不利影响加深,招联沉着应变、综合施策,加强风险前瞻,坚持“质量第一”的可持续高质量发展,主动优化调整资产结构,以科技践行普惠,实现“质量、效益、规模、结构”协调稳健发展。

兴业消费金融同样也遭遇“双降”,盈利更是出现“大跳水”。2024年,兴业消费金融总资产为821.22亿元,同比下降5.12%;净利润下滑至4.3亿元,降幅高达76.82%。在利率走低、资产质量承压、行业竞争加剧的背景下,头部机构的增长路径正从“规模为王”转向“质量优先”。

兴业消费金融表示,受外部环境影响,当前金融行业普遍承压。近年来消费金融行业在经济环境、市场需求等因素作用下增速放缓。

中小机构韧性释放

差异化战略奏效

相较于头部机构的增长瓶颈,中小型消费金融公司以及新入局者则凭借灵活的机制、精准的场景定位以及精细化的运营策略,在2024年交出亮眼成绩单。

建信消费金融实现“三级跳”,总资产同比大增72.04%至125.73亿元,净利润也从上年微利阶段跃升至0.1亿元,增长率高达115.38%。作为近年来的新兴力量,建信消费金融的高成长性成为行业关注焦点。

湖北消费金融凭借区域资源与场景优势,总资产增长至188.58亿元,净利润增长24.6%至1.57亿元,展示了地方系消金机构“深耕本地”的独特价值。哈银消费金融则保持稳健节奏,全年净利润同比增长11.03%,达1.56亿元。

阳光消费金融、海尔消费金融、中邮消费金融等也持续展现出经营韧性。中邮消金在2024年实现营业收入75.41亿元,同比增长8.5%;净利润达8.04亿元,增长超过五成,总资产提升至672.29亿元。

值得一提的是,杭银消费金融截至2024年三季度末总资产达556亿元,年内增长超12%,在消金机构中快速崛起。

2024年,伴随消费行为的线上迁移以及监管对线下展业的严格要求,传统依赖线下渠道拓客的模式面临挑战。诸多机构转向线上获客、智能风控和数据驱动的策略,以提升运营效率与客户触达能力。

杭银消费金融的数据显示,其线上贷款业务已占到全部贷款业务的80%以上,线下仅为19.71%。即便是此前以线下展业为主的机构,也在重新调整资源配置,优化线上获客与风险管理体系。

与此同时,围绕“场景+金融”的深度融合成为发展主旋律。家电、医美、教育、物流等垂直场景的金融需求不断被激发,为中小机构提供了新的业务突破口。一些公司通过搭建嵌入式金融能力,在用户旅程中实现低干扰、高转化的服务体验,从而提高客户粘性与资产质量。

助贷新规落地

行业生态重构

2025年4月,国家金融监督管理总局发布的《关于加强商业银行互联网助贷业务管理提升金融服务质效的通知》明确,自2025年10月1日起,互联网助贷业务将全面纳入规范体系。

新规提出名单制管理机制,要求银行对合作助贷机构统一审核、披露与动态调整,并设定服务费上限,限制增信费用的收取方式。这一系列制度安排,直接提高了助贷机构的准入门槛,也对银行和消金公司提出了更高的合规与协作要求。

对于消费金融公司而言,这既是挑战,也是筛选与整合资源的新机会。以中邮消金为例,2024年净利润同比增长超五成,其稳健的盈利能力与母公司资源协同,将为其在新规框架下获得更多合作优势提供保障。建信、哈银、湖北等机构则有望借助其快速响应能力和业务弹性,跻身主流银行合作名单。

新规的落地将重塑助贷业务生态,促使行业向更高门槛、更强合规、更重风控的方向发展。中小机构若能在合规运营、科技能力、客户管理等方面实现快速补强,同样有机会在新一轮洗牌中突围。

2024年是中国消费金融行业回归理性的一年。在监管清晰化、竞争规范化、资本趋谨慎的多重环境下,行业逐步告别野蛮生长期,迈入高质量发展的新阶段。

不得不承认,在2025年以及未来很长一段时间,具有稳定资产端、强风控体系、清晰场景定位以及合规助贷能力的消费金融公司或将脱颖而出。

有话要说...